Každý z nás už tohle zvláštní slovo určitě několikrát slyšel, málokdo by ale dokázal přesně vysvětlit, o co jde, a proč je tak důležité inflaci pořádně pochopit. V tomto článku jednoduše popíšu nejen, co inflace znamená obecně, ale hlavně co inflace znamená právě pro vás.

Pokud už víte, co inflace je, a chcete se jen dozvědět jak se proti ní chránit, přeskočte na část “Je tedy inflace negativní nebo pozitivní jev?”

Definice

Ve slovníku současné češtiny je inflace vysvětlena jako “znehodnocení peněz např. zvýšeným vydáváním oběživa; růst cenové hladiny.” Na stránkách České národní banky už najdete rozsáhlejší definici: “Inflace je obvykle chápána jako opakovaný růst většiny cen v dané ekonomice. Jde o oslabení reálné hodnoty dané měny vůči zboží a službám, které spotřebitel kupuje.”

Co to ale znamená pro vás?

Inflace je vlastně takový žrout peněz. Za svůj život jste už určitě někdy přišli do obchodu, nebo do oblíbené restaurace, a vykulili jste oči, když jste si všimli, že cenovky ukazují vyšší částky, protože “dřív to bylo přece levnější.”

Tohle neustálé zdražování cen má na svědomí právě inflace. Každý rok se snižuje kupní síla peněz – jinými slovy, za 500 korun dnes neuděláte tak velký nákup, jak to bylo možné před několika lety, a to proto, že zaplatíte za všechny potraviny od rohlíku, přes jogurt, až po olej více, než tomu bylo kdysi.

Neznamená to ale pouze růst cen věcí, které si chcete koupit – ruku v ruce se zvyšováním cen produktů jde i zvyšování mezd a růst příjmů. Dnes si měsíčně za stejnou práci vyděláte mnohem více, než by si člověk vydělal před 50 lety.

Je tedy inflace negativní nebo pozitivní jev?

Sama o sobě není ani jedno z toho. Je to zkrátka přirozený jev, který napomáhá rozvoji ekonomiky. Jelikož se tu ale zaměřujeme na investování a na správu financí, je důležité si říct, že inflace může pro nás může mít na negativní dopady, pokud se proti ní nebudeme chránit.

Pokud chceme docílit toho, aby naše peníze měly za rok stejnou hodnotu, jako mají letos, musíme je investovat tak, aby zúročení na investici bylo stejné, jako meziroční míra inflace. Jinými slovy, pokud inflace do příštího roku bude 3%, a naše investice bude mít také výnos 3%, budou naše peníze mít stále stejnou hodnotu.

Pokud bychom ale chtěli, aby naše investice nějaké peníze vydělala, musí zúročení míru inflace přesáhnout. To znamená, že pokud zainvestujeme 1 000 Kč, ze kterých nám 3% ují inflace, ale naše investice má výnos 10%, tak příští rok bude mít naše tisícovka o 7% větší váhu, tedy 1 070 Kč.

Přestože mnozí mohou mít na inflaci negativní náhled, protože jim užírá peníze, tak ti co mají investice například ve formě nemovitostí, vidí subjektivně i pozitivní dopady, protože si jsou vědomi, že hodnota jejich pozemků a bytů každým rokem roste.

Míra inflace

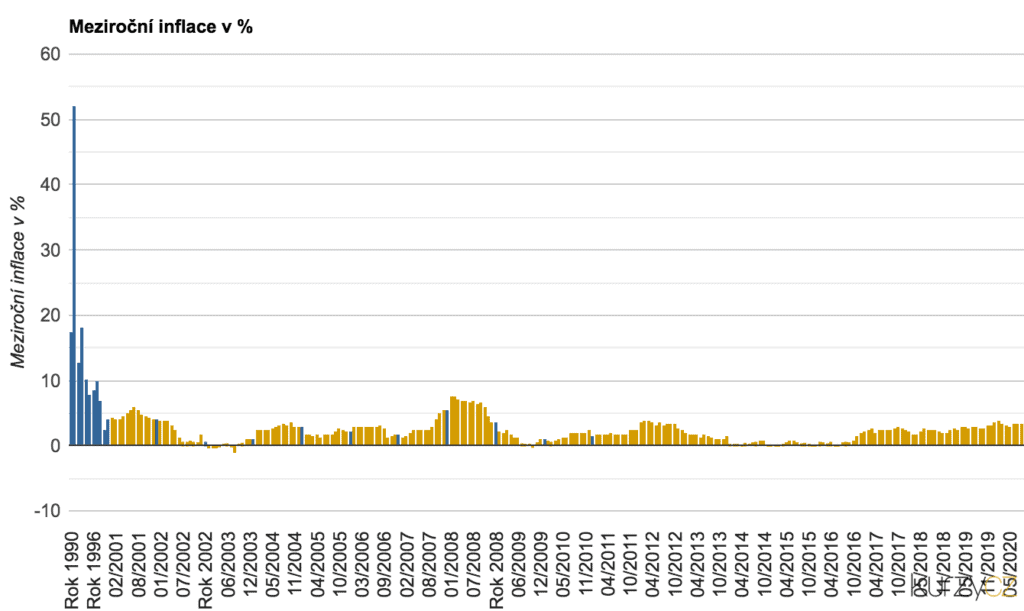

ČNB se snaží udržovat inflaci okolo 2% ročně. To znamená, že 1 000 Kč bude mít příští rok hodnotu pouze 980 Kč (pokud se cíl splní). Z následujícího grafu, který vyjadřuje meziroční míru inflace v Česku, lze vypozorovat, že v předcházejících 10 letech inflace ani jednou nedosáhla hranice 4%.

(Zdroj: kurzy.cz)

Je důležité mít na paměti, že přestože se centrální banka snaží svou měnovou politikou udržovat inflaci ve stabilní hladině, na scénu přichází i exogenní (vnější) faktory, na které ČNB nemá žádný vliv a které mohou míru inflace zásadně ovlivnit.

Další graf ukazuje míru inflace v USA od roku 1666. Můžete si všimnout, že míra inflace vzroste vždy v období válek. To jsou právě ty exogenní faktory, které mohou způsobit nečekaný vývoj inflace. A ačkoliv k tomu v grafu v předcházejících sedmi dekádách došlo jen jednou, v předcházejících stoletích docházelo běžně i k opačnému jevu (deflace), kdy se hodnota peněz zvýšila. Nyní americká Federal Reserve (FED) cíluje dlouhodobou inflaci na 2%.

(Zdroj: wikimedia.org)

Poslední graf k tomuto tématu ukazuje možné rozpětí míry inflace na další rok a půl (v době psaní tohoto článku), do půli roku 2022. Relativně velké rozpětí prokazuje, že si je ČNB vědoma, že nic není zaručené, a přestože má nějaký cíl, ke kterému inflaci směřovat, není to jen v jejich rukou.

(Zdroj: cnb.cz)

Kvantitativní uvolňování

Pokud jste si už prošli nějakou finanční krizí, dost možná jste narazili na termín kvantitativní uvolňování (quantitative easing). Zjednodušeně jde o situaci, kdy centrální banka začne tisknout peníze, aby podpořila ekonomiku. Lidé, kteří následkem krize například přijdou o práci, nemají příjem, a nemůžou kupovat produkty a služby a tím pádem zpomalují ekonomiku, dostanou od vlády nějaké nově natisknuté peníze formou pomocného ekonomického balíčku, aby mohli jít do obchodu a pomáhat ekonomické stabilitě.

Pokud by se ale v průběhu ekonomické recese rychle zvyšovalo množství (natisknutých) peněz bez korespondující ekonomické expanze, může dojít k hyperinflaci, protože vzniká velké množství peněz, po kterých není žádná poptávka. Je tedy důležité aby centrální banka velmi pečlivě regulovala měru QE.

Hyperinflace

Ve čtyřicátých letech v poválečném Maďarsku došlo k extrémní inflaci až 150 000% denně. To znamená, že lízátko, které v pondělí stálo 10 haléřů (fillérů) by v úterý stálo 150 korun (pengő) a ve středu celých 225 000. Takže za peníze, za které jste si ještě v pondělí mohli koupit auto, ve středu pořídíte jen lízátko. To by samo o sobě nebyl problém, pokud by platy a ceny všeho ostatního rostly stejně rychle – bohužel to tak ale není a tento růst často probíhá nerovnoměrně, nebo se zpožděním.

Přestože jde o nejextrémnější případ hyperinflace v historii, znázorňuje to, že inflace je nepřítel spoření (pro lidi, které si peníze nechávají jen v šuplíku, pod matrací, nebo na spořicím účtu).

Hyperinflace také může vzniknout na základě politického, či válečného konfliktu, kdy občané ztratí důvěru ve vládu a v peníze, které zaštiťuje (peníze v dnešní době už nejsou podloženy zlatým standardem).

Shrnutí

- Inflace je poměr, kterým každý rok klesá hodnota peněz, a zároveň stoupá cena produktů a služeb

- ČNB a FED cílují inflaci na zhruba 2% ročně, ale není to jen v jejich rukou

- Na inflaci lze nahlížet pozitivně i negativně

- Před dopady inflace se lze bránit vhodnými investicemi, které mají stejné nebo vyšší procentuální výnosy, než hodnota inflace

- Pokud si člověk odkládá peníze do šuplíku, zanedlouho mu dopady inflace jeho těžce naspořené peníze znehodnotí

- Optimální hodnota inflace podporuje utrácení místo spoření a zajišťuje tak ekonomický rozvoj